Erbschaftssteuer

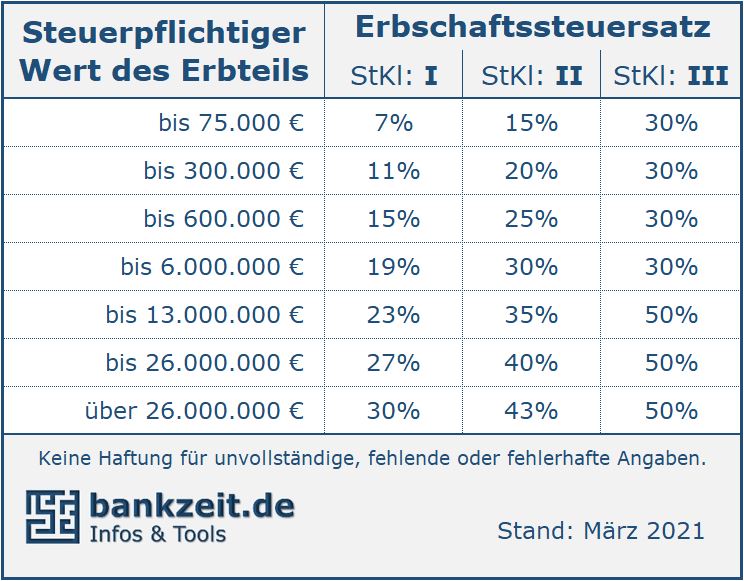

Nachstehenden Tabellen können die für den Erbschaftsfall in Abhängigkeit vom Verwandtschaftsgrad geltenden Freibeträge entnommen werden und gestaffelt nach Beträgen und Steuerklassen die Erbschaftssteuersätze. Die Freibeträge umfassen einen Zeitraum von 10 Jahren und gelten immer für die Summen aus Schenkungen und Erbschaft.

Beispiel: Der Urenkel erbt 90.000 € in 2021 und hat einen Freibetrag von 100.000 €. Er ist damit nicht erbschaftssteuerpflichtig. Hat der Erblasser (Uropa) ihm aber vor 8 Jahren schon 60.000 € geschenkt, werden die auf den Freibetrag angerechnet, der sich dadurch auf 40.000 € reduziert. Vom 90.000 €-Erbe müssen in diesem Fall 50.000 € in StKl I mit 7 % versteuert werden = 3.500 € Erbschaftssteuer. Würde die Schenkung mehr als 10 Jahre vor dem Todestag des Uropas liegen, würde sie nicht angerechnet.

Ausnahmen bei der Erbschaftssteuer

Wenn die Ehefrau die Immobilie erbt, die vom Erblasser bewohnt wurde und diese mindestens zehn Jahre nutzt werden keine Steuern fällig – unabhängig vom Verkehrswert der Immobilie. Diese Ausnahme tritt auch dann ein, wenn der überlebende Ehepartner die Immobilie aus zwingenden Gründen nicht selbst bewohnen kann – weil er zum Beispiel ins Altenheim ziehen muss. Übersteigt die Wohnfläche der Immobilie 200 Quadratmeter nicht, können auch die Kinder des Erblassers von dieser Steuerbefreiung profitieren. Diese Regelung gilt aber ausschließlich im Erbfall, nicht bei einer Schenkung.

Generell macht es hinsichtlich der Steuersätze und der Freibeträge keinen Unterschied, ob es sich um eine Schenkung oder um ein Erbe handelt.